Subventionitis beim Autokauf ist Fluch und Segen zugleich

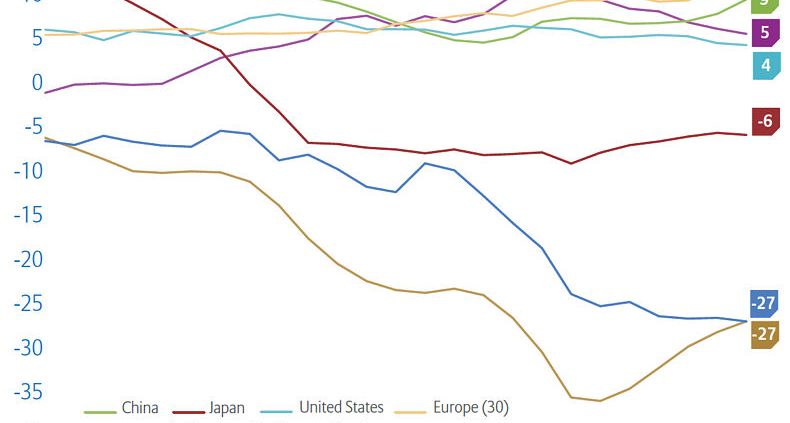

Im Rahmen seiner Studie „Public bumpers for the automotive market“ hat sich der Kreditversicherer Euler Hermes unter anderem dem Thema Subventionen rund um den Autokauf gewidmet bzw. untersucht wie sich eine entsprechende Förderung beispielsweise mittels steuerlicher oder sonstiger Anreize („Abwrackprämien“ etc.) die Geschäftsentwicklung beeinflusst. Sie werden dabei neben Zukunftstrends wie etwa dem autonomen Fahren letztlich zwar als „maßgebliche Treiber der globalen Automobilindustrie“ gesehen, aber die Ankurbelung der Automobilverkäufe über eine Förderung der öffentlichen Hand sei dennoch Segen und Fluch und Segen zugleich, wie Ludovic Subran, Chefökonom der Euler-Hermes-Gruppe es formuliert. „Solange die Förderprogramme in Kraft sind, profitieren die Autobauer von den Maßnahmen – fallen sie allerdings weg, sehen sie sich zumindest kurzfristig mit einem Einbruch der Absatzzahlen konfrontiert, wie beispielsweise in Japan mit Erhöhung der Mehrwertsteuer. Auch Spanien steht nach Ende der dortigen Abwrackprämie zum Jahresende für 2017 eine ähnliche Entwicklung ins Haus. Nach einem erwarteten elfprozentigen Plus bei den verkauften Autos im laufenden Jahr rechnen wir 2017 stattdessen mit einem Rückgang um zehn Prozent“, erklärt er.

Auch in China prägen demnach öffentliche Entscheidungen und Anreize den Automobilmarkt. Im vergangenen Jahr halbierte die chinesische Regierung laut Euler Hermes die Steuer auf Abgasemissionen für Einstiegs- und Mittelklassewagen von zehn auf fünf Prozent, sodass im Reich der Mitte für 2016 nunmehr ein Absatzwachstum von voraussichtlich acht Prozent auf 23 Millionen verkaufte Fahrzeuge erwartet wird. „Gewinner dieser Steueranreize waren eindeutig die chinesischen Hersteller“, meint Subran. Sie würden das Einstiegssegment dominieren und hätten durch die Förderung ihren Marktanteil dieses Jahr auf nunmehr 43 Prozent verbessern können. Dabei sei dieser Erfolg „nicht nur preisbedingt“, sondern auch auf ein Aufholen in anderen Bereichen zurückzuführen. Als Beispiel dafür wird auf ein schnell erneuertes Produktangebot bei gleichzeitiger Spezialisierung auf in China augenscheinlich besonders gefragte Crossover-Fahrzeuge (CUV) oder das SUV-Einstiegssegment genannt. Diese Subventionen werden nach Informationen des Kreditversicherers wohl über 2016 hinaus verlängert. Sollte dies nicht der Fall sein, stünde den Absatzzahlen in China 2017 ein Rückschlag bevor zwischen minus fünf und minus zehn Prozent, heißt es weiter.

„Die Automobilbranche ist für die chinesische Regierung ein strategischer Sektor“, sagt Subran. „Insofern gilt es als sicher, dass die Förderprogramme weiterlaufen werden, um die strategische Weiterentwicklung nicht zu gefährden. Wir erwarten daher für 2017 einen Zuwachs bei den verkauften Fahrzeugen um rund fünf Prozent auf dann 24 Millionen Fahrzeuge. Das Wachstum kommt dabei vor allem aus dem chinesischen Hinterland, wo sukzessive die Kaufkraft mit langsam steigenden Einkünften wächst. In den großen Ballungsräumen hingegen herrscht bereits heute eine starke Luftverschmutzung, was vermehrt zu Einschränkungen im Verkehr und bei der Zulassung von Fahrzeugen führt“, ergänzt er. In Shanghai und Peking könnten neue Autos erst nach einer Verlosung erworben werden – es sei denn, es handelt sich um ein Elektrofahrzeug. Diese werden mit bis zu 15.000 Euro vom Staat gefördert (nimmt man Förderinstrumente von Zentralregierung und lokalen Behörden in Anspruch). Voraussetzung ist jedoch auch hier, dass es sich um ein Elektroauto eines einheimischen Herstellers handelt.

Für die deutsche Automobilindustrie ist der chinesische Markt (acht Prozent) der Studie zufolge der nach den USA (15 Prozent) und Großbritannien (13 Prozent) drittwichtigste Exportmarkt. Insgesamt 80 Prozent der 5,8 Millionen in Deutschland produzierten Fahrzeuge gehen ins Ausland. In China seien sie – trotz leicht sinkender Marktanteile – weiterhin gut positioniert. „Die deutschen Autobauer sind vor allem in den Ballungszentren und bei Mittel- und Oberklassefahrzeugen sehr gut positioniert“, so Ron van het Hof, CEO von Euler Hermes in Deutschland, Österreich und der Schweiz. „Im Einstiegssegment, das derzeit überproportional wächst, dominieren hingegen einheimische Marken. Trotzdem ist der Markt weiterhin im globalen Vergleich eine Lokomotive des Wachstums und deutsche Konzerne profitieren weiterhin davon. Sorgen machen in China nur die langen Zahlungsziele und die steigenden Insolvenzen. Wir erwarten 2016 insgesamt rund 20 Prozent mehr Pleiten im Reich der Mitte und die Zahlungsmoral hat sich in den letzten Jahren im ganzen Land erheblich verschlechtert. Traditionell bezahlen Unternehmen in der Automobilindustrie besonders spät“, fügt er hinzu.

Insgesamt stehe die deutsche Automobilindustrie gut da und profitiere sie nicht zuletzt von einem auf Rekordniveau wachsenden US-Markt, getrieben durch niedrige Ölpreise und günstige Finanzierungsmöglichkeiten. „Der Abgasskandal hatte auf die deutschen Autobauer insgesamt keine merklichen negativen Auswirkungen“, sagt van het Hof. „Trotzdem oder gerade deshalb setzen sie verstärkt auf umweltfreundliche Technologien wie beispielsweise aufladbare Hybridmotoren, um vor allem auch den Ausstoß der großen Limousinen oder SUVs zu reduzieren. Auch diverse Elektromobilprojekte helfen, um das ‚grüne Label’ der deutschen Automobilindustrie weiterhin zu wahren. Autonome Fahrzeuge und vernetze ‚Smart Cars’ sind ebenfalls Trends, auf die die Hersteller für die Zukunft setzen. Ihre Karten sind dabei recht gut, da sie im globalen Vergleich relativ hohe Margen erzielen und traditionell in Forschung und Entwicklung investieren“, sagt van het Hof.

Doch auch Europas Absatzzahlen können sich mit einem Plus von 5,5 Prozent auf in diesem Jahr insgesamt wohl 15 Millionen neue Fahrzeuge sehen lassen. Zudem werden die Aussichten für 2017 „fast überall“ in der Region für gut befunden. „Fehlzündungen“ erwarten die Euler-Hermes-Volkswirte 2017 allerdings für den spanischen und den britischen Markt. Ersterer durch das Ende der staatlichen „Abwrackprämie“ und Letzterer infolge des „Brexit“-Votums, was den Erwartungen zufolge ein neunprozentiges Minus im Fahrzeugabsatz auf der Insel nach sich ziehen wird. „Großbritannien ist der zweitwichtigste Exportmarkt der deutschen Autobauer. Das Premiumsegment sollte zwar problemlos Preise erhöhen können, aber eine Rezession und ein Absatzrückgang dürften sie dennoch zu spüren bekommen“, sagt van het Hof, der mit Brasilien, Russland, Indien und der Türkei weitere Märkte „auf dem Bremspedal“ sieht. Mittelfristig wird den Märkten zwar nach wie vor „großes Potenzial“ attestiert, doch in diesem Jahr werden für Brasilien und Russland 19 respektive elf Prozent weniger Autokäufe prognostiziert, während Indien allenfalls um ein Prozent zulegen könne und die Türkei in der gleichen Größenordnung verliere. cm

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!