Indischer Reifenmarkt bleibt weiter autark

Seit die „Dunlop Rubber Company (India)“ 1926 als erster Reifenhersteller in ein indisches Handelsregister – der britischen Kronkolonie Indien – eingetragen wurde, hat sich der lokale Reifenmarkt zu einer international bedeutenden, wenn auch technologisch noch nicht wettbewerbsfähigen Branche entwickelt. Gerade in der jüngsten Vergangenheit haben Hersteller zwar in neue Technologien investiert, um damit das Problem minimaler Margen, eines wachsenden Interesses ausländischer Hersteller am Markt sowie zunehmender Billigimporte in den Griff zu bekommen. Die ersten Ergebnisse dieses Anpassungsprozesses lassen sich heute auch bereits erkennen. Dennoch bleibt der indische Markt weiterhin ein „beinahe-abgeschottetes Oligopol“, dessen Entwicklungen nur schwer vorhersehbar sind.

Im vergangenen Geschäftsjahr (April 2005-März 2006) sind in den knapp 50 indischen Reifenfabriken rund 66 Millionen Reifen für motorisierte Fahrzeuge produziert worden. Während der Output in den vergangenen fünf Jahren im Durchschnitt um elf Prozent gewachsen ist, so werden für die kommenden Jahre im Allgemeinen sogar noch höhere Steigerungsraten erwartet. Die treibende Kraft des indischen Marktes – berechnet nach Umsatz – ist und bleibt das Lkw-Reifensegment. Zwar werden in Indien heute mehr Pkw-Reifen als Lkw-Reifen pro Jahr gefertigt (siehe Tabelle). Dennoch werden etwa 70 Prozent der Umsätze immer noch mit Lkw-Reifen gemacht, wobei die relative Bedeutung dieses Marktsegments mit zunehmender Motorisierung breiter Bevölkerungsschichten eher rückläufig ist. Während der vergangenen fünf Jahre ist das Lkw-Segment mit einem durchschnittlichen Plus von 8,9 Prozent nur unterdurchschnittlich gewachsen. Das Pkw-Segment hingegen konnte im selben Zeitraum sogar um durchschnittlich 16,1 Prozent jährlich wachsen.

Dennoch: Indien ist und bleibt ein Nutzfahrzeugreifenmarkt, jedenfalls für den Moment. Nur zwei der zehn größten Reifenhersteller in Indien (siehe Tabelle) – Falcon Tyres und Bridgestone India – stellen vor Ort keine Lkw-Reifen her, sondern konzentrieren sich auf andere Segmente. Die fünf führenden Reifenhersteller MRF, Apollo Tyres, JK Industries CEAT und Goodyear India können allesamt als Lkw-Reifenhersteller klassifiziert werden, wobei allerdings insbesondere Goodyear India noch vergleichsweise viele Pkw-Reifen in seinen beiden Fabriken vor Ort fertigt. In Prozent ausgedrückt: 45 Prozent der Reifen (in Tonnen), die bei Goodyear India gefertigt werden, sind Lkw-Reifen, 15 Prozent hingegen Pkw-Reifen. Beim Marktführer bei Lkw-Reifen JK Industries mit der eigenen, auf Continental-Technologie basierenden und bereits implementierten Radialreifentechnologie in diesem Segment sieht das Verhältnis anders aus: 79 Prozent der Produktion (in Tonnen) sind Lkw-Reifen, sieben Prozent Pkw-Reifen. Der Form halber soll erwähnt werden, dass sich auch Apollo Tyres derzeit um den Einstieg in die Radialreifentechnologie bemüht, was sicherlich durch die Übernahme von Dunlop International in Südafrika beflügelt wird.

Der indische Reifenmarkt ist und bleibt zwar von schweren Nutzfahrzeugreifen dominiert. Dennoch wirkt sich dies nicht unbedingt auf die Bedeutung dieser Produkte im Ausland aus. Im Gegenteil. Im Nutzfahrzeugreifensegment liegt der Grad der Radialisierung bei beinahe gleichbleibenden zwei Prozent. Bei Leicht-Lkw-Reifen liegt dieser Anteil immerhin schon bei elf Prozent, während er Ende des vergangenen Jahrzehnts ebenfalls noch bei zwei Prozent lag. Indische Lkw-Diagonalreifen werden zwar exportiert (Exportquote 2005/06: 20 Prozent), gelangen aber so gut wie gar nicht nach Europa, gelegentlich nach Nordamerika aber umso öfter in Länder Asiens und Afrikas. Trotz aller Bemühungen vonseiten der Reifenindustrie, die Radialreifentechnologie bei Lkw-Reifen einzuführen – der indische Markt scheint dafür nicht reif. So gab es in Indien etwa lange keinen Stahlcordhersteller, der eine ausreichend gute Qualität für die Herstellung von radialen Lkw-Reifen liefern könnte, bemängelt auch der Herstellerverband ATMA. Seit 2004 fertigt allerdings Bekaert direkt in Indien, was wohl zu einer höheren Radialisierungsquote bei Lkw-Reifen führen dürfte. Einer der wesentlichen Gründe für den Entwicklungsstillstand über all die Jahre ist aber sicherlich der indische Straßenverkehr. Einerseits ist der Zustand der existierenden, befestigten Straßen oftmals schlecht; andererseits werden Lastkraftwagen in der Regel überladen, teilweise mit dem doppelten des zulässigen Gewichts belastet. All dies sorgt dafür, dass der Reifenverschleiß entsprechend hoch ist, Radialreifen ihre Vorteile aufseiten der Laufleistung und des geringeren Energieverbrauchs nicht ausspielen können. Da Radialreifen aber in Indien in der Anschaffung rund 20 bis 25 Prozent teurer sind als herkömmliche Diagonalreifen, haben die Erstgenannten am Markt kaum eine Chance, nicht einmal in der Erstausrüstung.

Einem aktuellen Urteil des „Supreme Court“ in Indien zufolge soll der Missstand des Überladens aber nun der Vergangenheit angehören. Auf den ersten Blick scheint dies gut im Sinne der Radialisierung zu sein, da Radialreifen dann ihre Vorteile eher ausspielen können. Außerdem stehe mittelfristig zu erwarten, dass die Nachfrage nach mehrachsigen Lastkraftwagen in Indien zunimmt, was die Nachfrage wiederum ankurbelt. Indische Reifenhersteller jedenfalls sind – jedenfalls in ihren Bekanntmachungen – allesamt um den Einstieg in die Radialreifentechnologie für Lkw-Reifen bemüht. Gegenwärtig jedenfalls bleibt die Quote bei zwei bzw. – so andere Quellen – fünf Prozent in Lkw-Reifenmarkt.

Ein weiterer Umstand, der die indische Reifenindustrie und den indischen Markt derzeit als technologisch wenig kompatibel erscheinen lässt, ist der weit verbreitete Gebrauch von Schläuchen, auch im Radialreifensegment. Schlauchlosreifen führen trotz der Vorteile wie einen geringeren Abrollwiderstand und einen damit verbundenen reduzierten Benzinverbrauch immer noch eher ein Schattendasein in Indien. Brancheninformationen zufolge machen solche modernen Reifen nur etwa zehn bis 15 Prozent des indischen Marktes aus. Folglich sind Schlauchlosreifen auch in der Erstausrüstung noch lange kein Standard.

Das beinahe-abgeschottete Oligopol

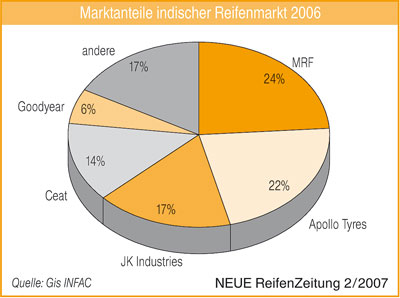

Der indische Reifenmarkt wird immer noch von einigen wenigen großen Reifenherstellern dominiert. Die sechs größten Vollsortimenter MRF, Apollo Tyres, JK Industries, CEAT, Birla Tyres und Goodyear India dominieren dabei bereits über 80 Prozent des Marktes; die zehn größten Hersteller (siehe Tabelle) teilen sogar 95 Prozent des indischen Marktes unter sich auf, so der nationale Herstellerverband ATMA. Diese Führungsgruppe der Branche lässt die zweite Gruppe von rund 30 Herstellern weit hinter sich, die eben nur über insgesamt fünf Prozent des Marktes verfügen. Diese kleinen Hersteller sind ausnahmslos spezialisiert, in der Regel auf kleine Reifen wie eben Zweiradreifen. Außerdem sind diese kleinen Hersteller kaum in der indischen Erstausrüstung vertreten.

Diese rund 40 indischen Hersteller decken immer noch 98 Prozent der lokalen Nachfrage; darin enthalten sind sogar Autos die nach Indien exportiert werden. Folglich spielen Reifenimporte in Indien immer noch keine nennenswerte Rolle. Während im Jahr 2005/06 in Indien etwa 66 Millionen Reifen gefertigt wurden, lagen die Anzahl der importierten Reifen bei gerade einmal 868.000 Einheiten, also weit unter zwei Prozent. Dies liegt weitest gehend an den tarifären Einfuhrbeschränkungen, die den Verkauf von nach Indien exportierten Reifen schwierig macht, dies insbesondere vor dem Hintergrund der eh äußerst knappen Margen auf dem Markt. Allerdings scheinen derzeit Reifen aus China und Thailand ein Problem für den lokalen Markt darzustellen, werden diese doch – so der Vorwurf des Herstellerverbands und der wichtigsten Reifenhersteller – zu Dumpingpreisen in Indien angeboten. Im vergangenen Jahr kamen auf diesem Weg etwa eine halbe Million Lkw-Reifen nach Indien – dies sind knapp fünf Prozent des Marktes –, die dann dort für durchschnittlich 6.000 Rupien (105 Euro) verkauft wurden, während vergleichbare indische Reifen für 9.000 Rupien (157 Euro) auf den Markt kamen. Wie bereits früher berichtet, hat Indien aber bereits Antidumpingmaßnahmen gegen diese vermeintlichen Billigimporte ergriffen. Insgesamt gilt aber nach wie vor die Schlussfolgerung der Bundesagentur für Außenwirtschaft: „Der indische Reifenmarkt hat (…) ein nur beschränktes Importpotenzial.“

Exporte hingegen spielen für die indische Reifenindustrie eine immer größere Bedeutung. Heute wird jeder fünfte (22,5 Prozent; siehe Tabelle) in Indien gefertigte Lkw-Reifen auf Exportmärkten verkauft; bei Leicht-Lkw-Reifen geht sogar knapp jeder dritte (31,1 Prozent) ins Ausland. Während sich die Exportanteile im Nutzfahrzeugreifensegment in den vergangenen fünf Jahren nur leicht verändert haben, hat sich die Quote bei exportierten Pkw-Reifen von 2001/02 auf 2005/06 sogar verdoppelt. Es werden heute immerhin über acht Prozent der in Indien gefertigten Pkw-Reifen auf Exportmärkten vertrieben. Indische Hersteller – so der Herstellerverband ATMA – exportieren Reifen in über 65 Länder weltweit. 17 Prozent der Exporte gehen dabei in die äußerst anspruchsvollen Vereinigten Staaten, betont die ATMA gerne. In Europa bzw. in Deutschland jedenfalls hat man bisher kaum indische Reifen gesehen, wenn man einmal von Landwirtschaftsreifen (BKT) oder neuerdings auch Pkw-Reifen (Apollo) absieht. Von den diagonalen Lkw-Reifen aus Indien gehen sogar 20 Prozent in den Export.

Was machen die anderen in Indien?

Was auf den ersten Blick auffällt, ist das Fehlen vieler in Europa etablierter Reifenhersteller, sieht man einmal von Goodyear und von Bridgestone ab. Michelin beispielsweise betont derzeit, ein Engagement mit eigener Produktionsstätte sei insbesondere vom Radialisierungsgrad bei Lkw-Reifen abhängig. Herve Dub, CEO der Michelin India Tyres Pvt. Ltd., will auf eine so genannte „kritische Masse“ warten, die offenkundig nicht bei den gegenwärtigen zwei bis fünf Prozent liegt, so der Chef der indischen Vertriebstochter des französischen Reifenherstellers, dem erst im Herbst 2005 Apollo Tyres als Jointventure-Partner für eine gemeinsame Lkw-Radialreifenfabrik abhanden gekommen ist. Für Michelin jedenfalls scheint Indien weiterhin nur ein Markt am Rande des eigenen Blickwinkels zu sein.

Bei Pirelli kann man immerhin auf eine langjährige technische Kooperation mit Birla Tyres Ltd. verweisen. Der Reifenhersteller nahm erst 1992 seine Reifenproduktion in Balasore (Bundesstaat Orissa) auf und konnte dabei auf das Know-how und Technologie von Pirelli Ltd., UK vertrauen. Pirelli lässt heute etwa 100.000 radiale Pkw-Reifen bei Birla Tyres im Rahmen eines Offtake-Agreements fertigen und lokal vertreiben. Pirellis Unternehmensveröffentlichungen lässt sich entnehmen, dass sich in nächster Zukunft am Status quo nichts ändern wird. Der Markt sei zwar interessant, konkrete Pläne für einen Entwicklungssprung gebe es aber nicht. Im Sommer 2005 hat der italienische Konzern sogar offiziell Berichte dementiert, man plane eine eigene Fabrik in Indien.

Aus Hannover ist ebenfalls nichts bahnbrechendes in bezug auf den indischen Reifenmarkt zu erfahren, außer dass man aktiv nach Partnern in Indien suche, so der Vorstandsvorsitzende Manfred Wennemer. Continental kooperiert seit einigen Jahren mit dem Zweiradreifen- und Schlauchhersteller Metro Tyres Ltd., der für die Deutschen Schläuche sowie Motorradreifen der Marke „Continental-Metro“ fertigt und diese lokal vertreibt.

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!