Zweijährige Atempause für Goodyear – Warten auf den Turnaround-Plan

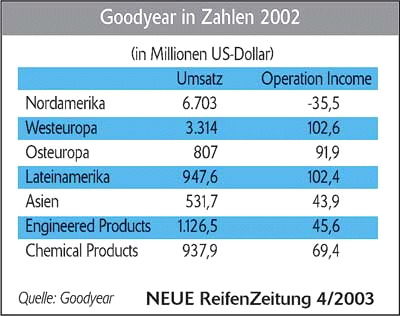

Zweijährige Atempause für Goodyear – Warten auf den Turnaround-Plan Das neue Jahrtausend zeigt für den nach eigenen Angaben größten Reifenhersteller der Welt desaströse Entwicklungen. Gelang 2000 mit einem Nettogewinn von 40,3 Millionen US-Dollar gerade noch ein mehr oder weniger bloß ausgeglichenes Ergebnis, so brachte 2001 einen Verlust von 203,6 Millionen US-Dollar und nunmehr für das Vorjahr 2002 einen Rekordverlust von 1,11 Milliarden US-Dollar, der allerdings im großen Umfang durch Rückstellungen für Steuern begründet ist. Sollte der Konzern in den kommenden Jahren wieder in die Gewinnzone kommen, könnten einige davon wieder aufgelöst werden. Dessen ungeachtet bleibt festzustellen, dass der neue CEO Robert J. „Bob“ Keegan das Banken-Konsortium auf seine Seite zu ziehen wusste. Aber er musste ihnen dafür große Zugeständnisse machen, die einer Verbesserung der Wettbewerbsfähigkeit entgegenstehen könnten. Erstens hatte Goodyear den Banken 120 Millionen US-Dollar an Gebühren für die Restrukturierung zu bezahlen und zweitens hat sich das Management mehr oder weniger verbindlich verpflichtet, im laufenden Jahr nicht mehr als 360 Millionen US-Dollar und im kommenden Jahr nicht mehr als 500 Millionen US-Dollar zu investieren. Presseberichte weisen darauf hin, dass die beiden großen Wettbewerber Michelin und Bridgestone jeweils jährlich mehr als eine Milliarde US-Dollar zur Modernisierung und Automatisierung der Produktion ausgeben. Drittens darf Goodyear für dieses und nächstes Jahr keine Dividenden zahlen. Die DB Global Equities in New York sieht das Potenzial der Aktie nun nicht mehr bei neun, sondern nur noch bei sechs US-Dollar. Die Refinanzierung gibt dem Konzern nun eine Atempause bis zum Jahr 2005. Entscheidend wird sein, ob der Konzern von nun an genug Cashflow generieren kann, um seinen Verpflichtungen nachkommen zu können. Mit Spannung wird nun auf den Turnaround-Plan von CEO Keegan gewartet, der nicht öffentlich gemacht wird, bevor die Zahlen für das erste Quartal 2003 im weiteren Verlauf dieses Monats bekannt gegeben worden sind. Das Problem der Goodyear liegt in Nordamerika, wo glatte 8,1 Millionen Reifen weniger abgesetzt werden konnten als noch im Jahr 2001. Keegan räumte Fehler des Managements ein. Die Aggressivität der Wettbewerber sei unterschätzt worden und man habe zu oft Preisanhebungen erfolglos versucht. Nebensächlichkeiten dieses Mal zuerst: Nachdem Goodyear-Chef Samir G. Gibara trotz des Verlustes von mehr als 200 Millionen US-Dollar im Vorjahr noch einen Bonus von 1,2 Millionen US-Dollar erhalten hatte, den er selbst dann auf 0,9 Millionen US-Dollar reduzierte, ging er dieses Mal leer aus und musste sich mit seinem normalen Jahressalär von annähernd 1,25 Millionen US-Dollar begnügen. Und man erfährt auch aus internen Unterlagen, dass ihm rund vier Millionen US-Dollar zugestanden hätten, wäre er denn im vergangenen Jahr gefeuert worden. Aber ganz ohne Zusatzzahlung blieb Gibara auch für das letzte Jahr nicht. So bezahlte ihm Goodyear 441.692 US-Dollar für „ungenutzten Urlaub für die letzten beiden Jahre“. Dies wurde in Akron mit sarkastischen Bemerkungen verfolgt. Motto: Hätte „Sam“ doch mehr Urlaub gemacht, wäre was zu retten gewesen. Klar, Gibara muss mit Hohn und Spott, auch mit Häme leben. Als CEO ist er nach einem steilen Aufstieg in den 90er Jahren so tief gefallen wie noch kaum ein anderer vor ihm. Unter seiner Führung wurden sechs Fabriken geschlossen, 20.000 Menschen verloren ihren Job. Der Schuldenberg liegt bei atemberaubenden fünf Milliarden US-Dollar. Wie eingangs schon erwähnt, bestimmen heute die Banken maßgeblich, in welchem Umfang der einst so stolze Reifenhersteller überhaupt noch investieren darf. Selbst wenn Keegan und dem US-Chef Jonathan Rich ein schneller Turnaround gelingen sollte, bleibt fürs Erste ein ausgecashter Reifenriese übrig. Goodyear sucht, das ist offiziell bekannt gegeben worden, Käufer für die Chemical Division und beabsichtigt damit, sich von einem Unternehmensteil zu trennen, der zuletzt gute Beiträge zum Gesamtergebnis leistete. Selbst wenn man einen einigermaßen akzeptablen Preis erzielen könnte, was mehr als zweifelhaft ist, weil alle potenziellen Interessenten genau wissen, dass Goodyear unter enormem Verkaufsdruck steht, muss dann doch in Erinnerung bleiben, dass für einen vielleicht akzeptablen Verkaufspreis zukünftige Gewinne dieser Division nicht mehr vorhanden sind. Der Konzernumsatz sank 2002 auf 13,9 Milliarden US-Dollar (2001: 14,1 Milliarden US-Dollar). Allein in Nordamerika verlor der Konzern mit Reifen einen Umsatz von sage und schreibe 449 Millionen US-Dollar, was Keegan zu dem Eingeständnis veranlasst hat, dass man zu viele Preiserhöhungen erfolglos versucht und damit dem Wettbewerb in die Arme gearbeitet habe. Die Reifengeschäfte in Westeuropa verliefen für den Konzern dafür erfreulicher. Zwar stagnierte der Umsatz, dafür gelang aber eine Verbesserung des operativen Ergebnisses von 57,2 Millionen auf jetzt 102,6 Millionen US-Dollar. Das sind allerdings auch nur gerade mal 3,1 Prozent vom Umsatz. Da es in Westeuropa noch viele „Baustellen“ gibt, wird ganz klar, wie stark der deutsche Beitrag für den Konzern ist und dass er davon in höchstem Maße abhängt. Rechnet man das Operating Income der deutschen Organisation heraus, dann ist Goodyear in Westeuropa auch im Verlust und in tiefem Wasser. Doch das ist auch nur eine halbe Wahrheit. Weil Sumitomo Rubber Industries an den westeuropäischen Aktivitäten mit 25 Prozent beteiligt ist, kann der amerikanische Konzern seine europäischen Aktivitäten nicht zusammenlegen. Mit einem Umsatz von 807,1 Millionen US-Dollar konnte die osteuropäische Reifendivision einen operativen Gewinn von 91,9 Millionen US-Dollar (11,4 Prozent vom Umsatz) erwirtschaften. Schon zu Vergleichszwecken müssen Umsätze und Erträge in Europa wenigstens gedanklich zusammen betrachtet werden. Dann kommt man auf einen Umsatz von 4,121 Milliarden US-Dollar und ein Operating Income von 194,5 Millionen US-Dollar, was 4,7 Prozent vom Umsatz entspricht. Gut ist das im internationalen Vergleich nicht. Michelin und Continental liegen da weitaus besser. Positiv die Entwicklung in Lateinamerika und in Asien. Obwohl die Umsätze in Lateinamerika spürbar zurückgingen, von 1,012 Milliarden US-Dollar auf jetzt 947,6 Millionen US-Dollar, sprang das Operating Income von 89,8 (2001) auf 102,4 Millionen US-Dollar. Umso erfreulicher die Entwicklung in Asien. Hier verbesserte sich der Umsatz von 493,9 auf 531,7 Millionen US-Dollar. Noch gravierender der Sprung beim Operating Income. Aus 19,9 Millionen US-Dollar wurden nunmehr 43,9 Millionen US-Dollar. Insgesamt ist der Reifenhersteller damit weltweit nicht schlecht unterwegs. Das europäische Reifengeschäft wird vom deutschen Markt überragend beeinflusst und es spricht wenig dafür, dass die deutsche Organisation im laufenden Jahr nachlassen könnte. Das große Fragezeichen bleibt Nordamerika. Es ist eine Sache, die Schwächen erkannt zu haben, eine andere ist es, die richtigen Maßnahmen einzuleiten und das auch noch schnellstens. Keegan stehen aufregende Wochen bevor. Er wird, davon gehen Beobachter aus, Werke in Nordamerika schließen müssen und er wird sich einen langen Streik mit den Gewerkschaften nicht leisten können. Noch laufen die Verhandlungen, ohne dass ein Ergebnis abzusehen wäre. Es bleibt nichts anderes als abzuwarten, was Keegan als Turnaround-Plan anzubieten hat. Dieser soll, zuerst natürlich den Analysten von Wall Street, vorgestellt werden, sobald die Zahlen für das erste Quartal 2003 veröffentlicht worden sind. klaus.haddenbrock@reifenpresse.de

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!