Runderneuerung in Europa: Trendlinie im Markt zeigt weiter nach unten

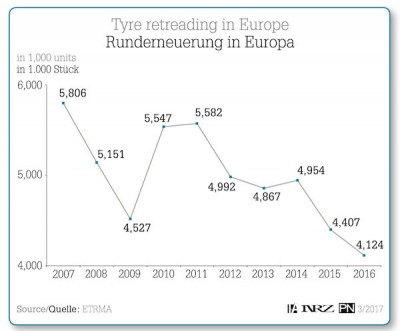

Auch wenn wir bereits vor einem Jahr an dieser Stelle nicht allzu viele positive Nachrichten zur Entwicklung des europäischen Runderneuerungsmarktes verbreiten konnten, mochten Beobachter dennoch die Hoffnung auf eine Kehrtwende nicht aufgeben. Schreiben wir allerdings unsere letztjährige Geschichte mit aktualisierten Daten fort, so zeigt sich eines ganz deutlich: Während der Markt für Neureifen – hier in Europa produziert bzw. importiert – auch 2016 wieder eine deutliche, und zwar positive Entwicklung vollziehen konnte, büßte der Runderneuerungsmarkt noch einmal deutlich an Volumen ein. Es wurden in Europa im vergangenen Jahr nur noch gut 70 Prozent der Runderneuerten von vor zehn Jahren produziert, während der Neureifenmarkt insgesamt schon (fast) wieder auf dem Niveau von damals steht.

Dieser Beitrag ist mit der März-Ausgabe der NEUE REIFENZEITUNG in unserer Runderneuerungsbeilage Retreading Special erschienen, die Abonnenten hier auch als E-Paper lesen können. Sie sind noch kein NRZ-Abonnent? Das könne Sie hier ändern.

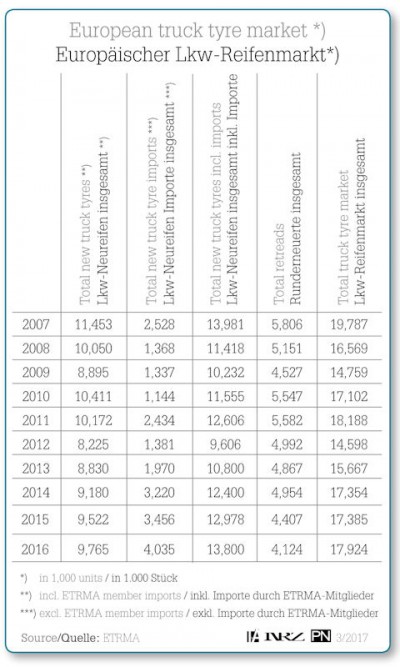

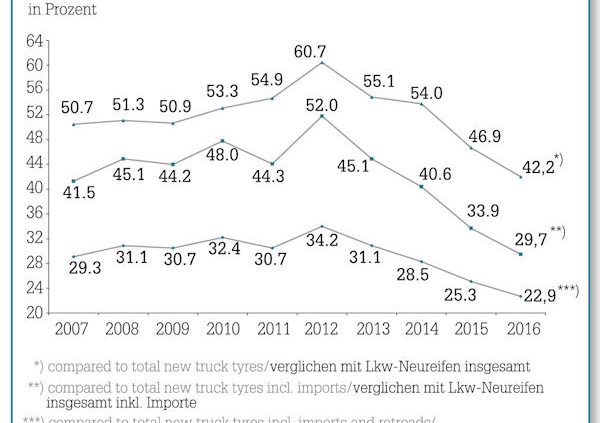

Die aktuellen Zahlen zum europäischen Lkw-Reifenmarkt zeigen vor allem eines deutlich: Während der Neureifenmarkt in den vergangenen zehn Jahren eine ‚Rolle rückwärts’ machte, steht er nun wieder so fest da wie noch vor einem Jahrzehnt. Dass sich dabei aber die Anteile der Reifen aus europäischer Produktion (das ist der sogenannte „Europool“ des Herstellerverbands ETRMA) und die von importierten Reifen absolut gegensätzlich entwickelt haben, müssen Reifenhersteller dabei genau wie Runderneuerer zur Kenntnis nehmen. Lesen Sie auf den folgenden Seiten mehr zu den Entwicklungen auf dem Neureifenmarkt. Immer weniger fest steht indes der europäische Runderneuerungsmarkt da, wie Werksschließungen, berichtete Probleme mit Kapazitätsauslastungen und Produktionsverlagerungen im vergangenen Jahr belegten. 2016 wurden aktuellen Zahlen der ETRMA zufolge europaweit gerade einmal noch 4,124 Millionen Runderneuerte produziert – ein neuer Tiefpunkt der Statistik. Allein gegenüber dem direkten Vorjahr errechnet sich ein Rückgang von 6,4 Prozent. Vergleicht man die aktuellen Zahlen mit denen von vor zehn Jahren zeigt sich die ganze Dramatik der Entwicklung deutlich, die lediglich in den beiden ‚fetten Jahren’ 2010 und 2011 ihren Trend kurzzeitig umkehren konnte. Gegenüber 2007 verlor der europäische Runderneuerungsmarkt 29 Prozent seines Volumens, was einem verlorenen Output von 1,682 Millionen runderneuerten Reifen entspricht.

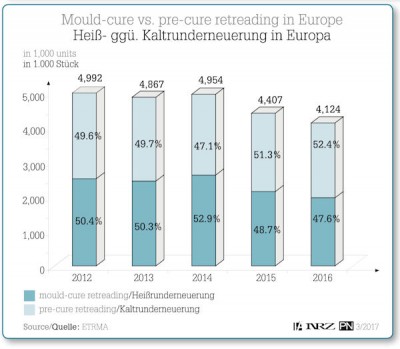

Daraus errechnen sich zwar keine dramatischen Anteilsverschiebungen für den gesamten Runderneuerungsmarkt. Dennoch muss man zur Kenntnis nehmen, dass 2016 die Kaltrunderneuerung ‚nur’ noch 47,6 Prozent des gesamten Runderneuerungsmarktes abdeckte, während dies 2012 noch 50,4 Prozent waren. Diese unterschiedliche Entwicklung bei der Heiß- und der Kaltrunderneuerung ist deswegen prinzipiell von Bedeutung für den Markt, da gerade kleinere und mittlere handwerklich geprägte Runderneuerungsbetriebe eher auf die flexible Kaltrunderneuerung setzen, während die Heißrunderneuerung das Produktionsverfahren erster Wahl in industriell geprägten Unternehmen ist, wozu auch die Neureifenhersteller mit ihren Runderneuerungsfabriken gehören.

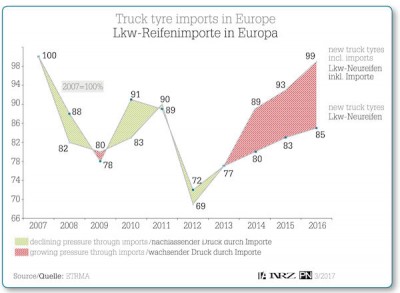

Stünde diesen Entwicklungen aufseiten der Runderneuerung in Europa ähnliche Entwicklungen auch bei den Neureifen entgegen, könnte man eine Geschichte über die üblicherweise jeden Markt heimsuchenden Zyklen schreiben. Da sich aber der Runderneuerungsmarkt in den vergangenen Jahren zunehmend vom Gesamtmarkt abgekoppelt hat, bleibt entsprechender Trost aus. Schlimmer noch: Es sind insbesondere die zunehmenden Importe günstiger Neureifen aus Fernost, die – so die Erfahrung aller im Markt – eher in direktem Verdrängungswettbewerb zu runderneuerten Lkw-Reifen stehen, die hier auch für die kommenden Jahre nichts Gutes erwarten lassen. Im vergangenen Jahr wurden den Zahlen der ETRMA zufolge (der Verband arbeitet aktuell für das vierte Quartal derzeit noch mit Schätzungen) über vier Millionen Reifen von Nicht-ETRMA-Mitgliedern importiert. Das bedeutet, im vergangenen Jahr lag das Volumen runderneuerter Reifen (4,124 Millionen) nur noch ganz knapp vor dem der Neureifenimporte von Nicht-ETRMA-Mitgliedern – eine beispiellose Entwicklung.

Während die Trendlinien des Runderneuerungsmarktes und der Importe von Lkw-Reifen in einer Grafik ein schönes X ergeben würden, lässt sich der Neureifenmarkt ohne Importe hingegen als ein U bzw. – genauer noch – als ein W beschreiben. Auch ragen die beiden Jahre 2010 und 2011 aus der Gesamtentwicklung heraus und markieren ein Zwischenhoch, während der Markt 2012 bekanntlich unter einem dramatischen Einbruch auf ganzer Front zu leiden hatte. Anders aber als der Runderneuerungsmarkt, der in den Folgejahren unter die Räder kam, um ein branchennahes Bild zu gebrauchen, und zwar unter die ‚Räder’ der Importreifen, konnte sich der Neureifenmarkt wieder deutlich erholen. Dies haben wir bei anderer Gelegenheit als „Abkupplung“ der beiden Märkte voneinander beschrieben. Und diese nicht mehr im Fast-Gleichschritt sich vollziehende Entwicklung führt dazu, dass der Neureifenmarkt 2016 fast schon wieder das Vorkrisenniveau (2008 und davor) erreicht hat. Wie die ETRMA mit aktuellen Zahlen vorrechnet, wurden im vergangenen Jahr immerhin 9,765 Millionen Lkw-Reifen in Europa produziert und vermarktet bzw. von ETRMA-Mitgliedern nach Europa importiert und vermarktet. 2007 waren dies noch 11,453 Millionen Stück. Während also der Neureifenmarkt bereits wieder ein Niveau von 85 Prozent (im Vergleich zu 2007) erreicht hat, liegt der Runderneuerungsmarkt bei nur noch 71 Prozent.

Welche Faktoren könnten die zukünftige Entwicklung des Marktes beeinflussen? Gerade der in Europa wichtige deutsche Markt könnte – zumindest 2017 wieder – in vollem Umfang von einer staatlichen Förderung profitieren, die Flottenbetreiber u.a. für die Anschaffung von runderneuerten Reifen beantragen können (De-minimis-Förderprogramm) und die im vergangenen Jahr nur teilweise gewährt wurde. Ebenfalls positiv für die Runderneuerungsbranche sollten sich die zumindest seit dem vergangenen Jahr wieder leicht steigenden Rohstoffkosten bemerkbar machen. Steigen infolgedessen die Neureifenpreise, erhalten auch Runderneuerer neuen kalkulatorischen Spielraum. Ein weiteres Argument, dass der Runderneuerung eigentlich helfen sollte, sich am Markt durchaus gut zu behaupten, ist die durchaus bessere Ökobilanz dieser Produkte, gerade wenn sie nah dran am Verbraucher produziert werden. Wie immer gilt aber auch hier: Ein reines ökologisches Gewissen muss man sich leisten können und leisten wollen. Ist die ökologisch betrachtet zweitbeste Bereifungslösung günstiger, vielleicht sogar deutlich günstiger, was wie bei Importreifen gerade aus China, die hierzulande mitunter unterhalb der Produktionskosten von Runderneuerten inkl. Karkasse angeboten werden, regelmäßig vorkommt, geraten Runderneuerte schnell ins Hintertreffen; da interessieren sich die Fuhrparkverantwortlichen lieber für die Einstandskosten eines Reifens als für dessen Kosten pro Kilometer in der Gesamtbilanz über das mehrfache Leben eines Reifens hinweg. Gerade die Entwicklung der Reifenpreise könnte hier der Runderneuerung mittelfristig wieder in die Karten spielen. Erste Anzeichen für insgesamt, wenn auch langsam steigende Preise sind bereits wahrzunehmen – darin spiegeln sich auch die höheren Rohstoffkosten.

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!