Continental platziert weitere Euro-Anleihen erfolgreich

Zum dritten Mal innerhalb von zwölf Wochen hat der Continental-Konzern in Euro denominierte Anleihen bei qualifizierten Investoren im In- und Ausland erfolgreich platziert. Die Emission hat ein Volumen von insgesamt 1,25 Milliarden Euro, nachdem die beiden Vorläufer 750 Millionen bzw. eine Milliarde Euro umfasst hatten. Die Emission besteht aus zwei Tranchen zu jeweils 625 Millionen Euro, die 2016 bzw. 2018 fällig werden.

Die Anleihen werden von der Conti-Gummi Finance B.V. begeben und von der Continental Aktiengesellschaft sowie ausgewählten Tochtergesellschaften garantiert. Der Zinskupon liegt bei 6,5 Prozent pro Jahr für die im Jahr 2016 fällige Tranche und bei 7,125 Prozent pro Jahr für die im Jahr 2018 fällige Tranche. Die Zinszahlungen erfolgen halbjährlich nachträglich, teilte das Unternehmen heute in Hannover mit.

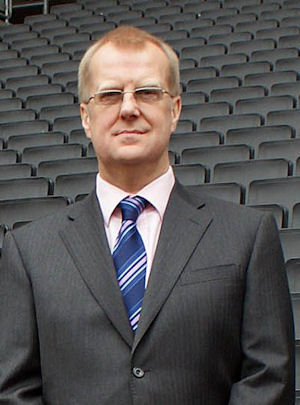

„Wir haben die hohe Nachfrage nach unseren Anleihen und das positive Marktumfeld genutzt, um unser Ziel einer verbesserten Fälligkeitenstruktur rasch, effizient und verlässlich zu erreichen. Gleichzeitig haben wir den Anlegern ein attraktives Investment angeboten“, erklärt Wolfgang Schäfer, Finanzvorstand bei Continental. „Wir werden die Nettoerlöse dieser Anleihen wie die der ersten beiden im Juli und September platzierten Anleihen zur teilweisen Rückzahlung unserer Bankverbindlichkeiten verwenden und sehen uns damit gut für die Zukunft aufgestellt.“ Schäfer bekräftigt, dass in diesem Jahr keine weiteren Anleihen mehr vorgesehen seien.

Die Anleihen werden in den Freiverkehr der Frankfurter Wertpapierbörse sowie den Börsen in Hannover und Hamburg eingeführt und werden am 5. Oktober 2010 begeben. Der internationale Automobilzulieferer hatte ein Bankenkonsortium unter Führung von Citi und Royal Bank of Scotland mit der Platzierung der Euro-Anleihen beauftragt.

Als Bookrunner gehören dem Bankenkonsortium Commerzbank, Goldman Sachs, ING, Landesbank Baden-Württemberg und UniCredit Bank an. In den nächsten Tagen wird das Unternehmen die Wertpapierkennnummer und weitere Details zu den Anleihen auf ihrer Internetseite zur Verfügung stellen. dv

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!