Europäischer Runderneuerungsmarkt: Ist der Strukturwandel in vollem Gange?

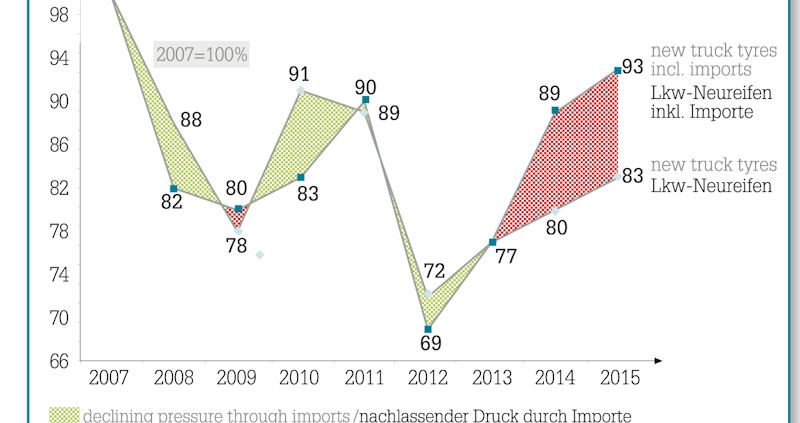

Der Runderneuerungsbranche in Europa geht es nicht gut. In den Jahren seit 2007 hat sie – mit Ausnahme eines Peaks 2010 und 2011 – ein Viertel ihres Absatzvolumens eingebüßt. Während auf der einen Seite weit über eine Million Runderneuerte nicht mehr abgesetzt werden (können), hat auf der anderen Seite und im selben Zeitraum der Import von Lkw-Neureifen um knapp eine Million Stück zugenommen. Es ist im Markt kein Geheimnis, dass diese Importreifen zu 90 Prozent aus China stammen und in Europa zu preisen angeboten werden, gegen die die Preise von handelsüblichen runderneuerten Reifen wie Apothekerpreise wirken – die Wettbewerbsfähigkeit einer ganzen Branche steht dabei in Frage. Zuletzt besonders unter Druck geraten ist dabei das Verfahren der Kaltrunderneuerung, das überdurchschnittlich oft von kleinen und mittelständischen Betrieben für die Produktion genutzt wird. Kündigt sich hier ein langfristiger Strukturwandel an?

Dieser Beitrag ist in der jüngsten Ausgabe unserer Runderneuerungsbeilage Retreading Special erschienen, die hier auch als E-Paper erhältlich ist.

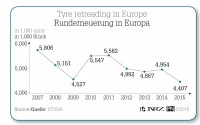

Ein Blick auf das hier in dieser Redaktionsbeilage „Retreading Special“ bereitgestellte Zahlenmaterial für die vergangenen neun Jahre zeigt eine Entwicklung auf, die zwar von den in allen Branchen üblichen Zyklen durchsetzt ist. Eine Entwicklung aber, die langfristig im Grunde genommen für den europäischen Runderneuerungsmarkt nur eine Richtung kennt: runter. Wurden 2007 europaweit noch über 5,8 Millionen Lkw-Reifen runderneuert, so lag das Marktvolumen der ETMRA zufolge im vergangenen Jahr bei nur noch 4,4 Millionen Runderneuerten. Als es nach dem Krisenjahr 2009 wieder anständige Wachstumsraten gab und frühere Spitzenwerte in greifbare Nähe schienen, war das Aufatmen im Markt groß. Seither halten allerdings die meisten Marktteilnehmer eher ihren Atem an, so dramatisch ist der neuerliche Verlust an Marktvolumen nach den beiden ‚fetten Jahren’ 2010 und 2011. Prognosen für das neue Jahr mag vor dem Hintergrund dieser Entwicklung niemand gerne abgeben. Das liegt freilich daran, dass es so oder so schwer ist, angesichts einer solchen Marktdynamik halbwegs verlässliche Vorhersagen zu treffen. Aber das liegt mit Sicherheit auch daran, dass die vorherzusagenden Zahlen zu interpretieren sein werden und dass entsprechende Schlussfolgerungen nicht viele im Markt gerne hören werden.

Ein genauer Blick offenbart hier eine offensichtliche Abkupplung der Entwicklung des einen Branchenzweigs – also Neureifen – von dem anderen Branchenzweig – also Runderneuerung. Die Runderneuerungsbranche hat den Einbruch des allgemeinen Reifenmarktes nach 2011 relativ unbeschadet überstanden. Während 2012 europaweit 590.000 Runderneuerte weniger vermarktet werden konnten (minus 10,6 Prozent), brachen die Neureifenabsätze in dem Jahr um über 1,9 Millionen Stück bzw. 19,1 Prozent ein. In der allgemein ausgerufenen Krise galten Runderneuerte vielen Fuhrparkbetreibern als kostengünstige Alternative zu den vergleichsweise teuren und damit kapitalbindenden Neureifen – unabhängig von jedweder betriebswirtschaftlicher oder ökologischer Vernunft hinter diesem unternehmerischen Denken und Handeln.

Nun findet die Abkuppelung statt. Während sich der Neureifenmarkt in der Folge wieder deutlich erholen konnte und aktuell offenbar auf dem Weg ist – gerade und auch gestützt durch eine anziehende Nachfrage aus der Erstausrüstung –, wieder die zehn Millionen-Stück-Marke zu überspringen, konnte der Runderneuerungsmarkt sich nicht nachhaltig seine ‚Krisenresistenz’ bewahren. Im Gegenteil. Seit 2012 hat die Branche – anders als eben die Neureifenbranche – weiter an Volumen eingebüßt. In den vier Jahren seit 2012 hat der Neureifenmarkt in Europa den ETRMA-Zahlen zufolge wieder um 1,3 Millionen Stück zugelegt, was einer Steigerung von immerhin knapp 16 Prozent entspricht. Gleichzeitig büßte die europäische Runderneuerung noch einmal fast 590.000 Stück (minus zwölf Prozent) ein. Woher kommt diese Entwicklung?

Ein Blick auf die Zahlen belegt, was viele im Markt in den vergangenen Jahren beklagt haben. Europa wird seit Jahren von einer zunehmend hohen Welle an Importreifen überschwemmt. Allein im vergangenen Jahr brach über Europa eine Welle von fast 3,5 Millionen Importreifen zusammen, überflutete den Markt und schwemmte gleichsam kaum wettbewerbsfähige Produkte hiesiger Runderneuerer hinweg. Vor dem Hintergrund weltweit rückläufiger Rohstoffkosten und somit auch allgemein rückläufiger Produktpreise wurde es für in Europa produzierende Runderneuerer immer schwieriger, ihre Reifen zu Preisen anzubieten, die dem in der Branche üblicherweise akzeptierten Abstand zu den teureren Neureifenpreisen einhalten konnten.

Dass chinesische Hersteller den europäischen Markt – unabhängig von den Gründen ihrer Wettbewerbsfähigkeit – zunehmend aufs Korn nehmen, hat weitere konkrete Gründe. In vielen Regionen dieser Welt werden die Hersteller aus China durch hohe Zölle in ihrem expansiven Geschäft behindert; ob in Brasilien, den Vereinigten Staaten oder Indien – der Zugang chinesischer Neureifen (nicht unbedingt auch von Lkw-Reifen) wird auf vielen wichtigen Märkten unterdrückt oder künstlich verteuert.

Die Europäische Union – traditionell dem Freihandel verpflichtet – hat trotz immer wiederkehrender Forderungen und Diskussionen darum bisher keinerlei Anstalten gemacht, entsprechende Handelshemmnisse gegenüber Importreifen aus China einzuführen. Etwaige technische bzw. qualitative Barrieren der Europäer gegenüber Reifenimporten, wie das EU-Reifenlabel eine sein sollte, haben bisher jedenfalls nicht dazu geführt, dass Neureifenimporte aus China unterbunden oder zumindest nennenswert verringert wurden. Es zeigte sich dabei sogar, dass Neureifen aus China nicht immer und einfach nur schlecht sind, wie von vielen gerne und oft behauptet. Oft genug gelingt es Herstellern aus China mittlerweile, durch gute Labelingwerte, die Kritiker an ihrer Produktqualität Lügen zu strafen.

Dass gerade heute auch das „Qualitätsargument“ immer wieder aus der Runderneuerungsbranche zu hören ist, wenn es darum geht, Importreifen aus China ganz generell zu diskreditieren, entbehrt einer gewissen Komik nicht. In Zeiten, als gute runderneuerungsfähige Karkassen knapp und die Nachfrage nach Runderneuerten vergleichsweise stark war, war es etlichen Marktteilnehmern recht und auch billig, auf Karkassen von China-Reifen zu setzen. Oft genug war damals zu hören: So schlecht seien die Reifen aus Fernost doch eigentlich nicht. Diese Ansicht hat sich in den vergangenen Jahren wieder stark geändert, offensichtlich unbeeinflusst allerdings von der Qualität der Produkte. „Die Geister, die ich rief…“

Es zeichnet sich am Markt zunehmend ab, dass die Neureifenimporte aus Fernost zunehmend zum Katalysator für einen Strukturwandel werden. In Zusammenhang mit jeder Insolvenz, jeder Werksschließung und jeder Verlagerung von Produktionsstätten in den vergangenen zwei Jahren stand auf der immer recht kurzen Liste angeführter Beweggründe immer ganz oben: die „Billigreifen“ aus Fernost, die den Markt kaputt machten.

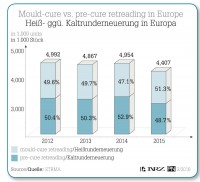

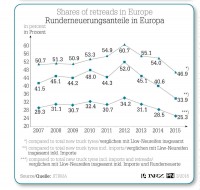

Es ist sicherlich noch schwer, aus den aktuellen Statistiken herauszulesen, ob die Kalt- oder die Heißrunderneuerung stärker unter den Entwicklungen der vergangenen fünf Jahre gelitten hat. Mit Ausnahme von 2014 zeigt sich hier aber auch eine gewisse lineare Entwicklung, die die Heißrunderneuerung leicht im Vorteil sieht. Üblicherweise wird das Verfahren der Kaltrunderneuerung von kleinen und mittelständischen Betrieben für die Produktion genutzt, die – so ließen sich folglich die ETRMA-Zahlen interpretieren – stärker von den Marktentwicklungen getroffen werden als industrielle Großrunderneuerer, die in der Regel (auch) auf das Heißverfahren setzen. Die kommenden ein, zwei Jahre werden hier Klarheit bringen, in welche Richtung sich die Trendlinie entwickelt. Gerade die Entwicklung von 2014 auf 2015 lässt hier aber aufhorchen. Während die Heißrunderneuerung 3,2 Prozent an Volumen verloren hat, brach die Kaltrunderneuerung in derselben Zeit um 18,1 Prozent ein; 2015 wurden 2,26 Millionen Heiß- und 2,15 Millionen Kaltrunderneuerte in Europa abgesetzt.

Es hat sich in der Vergangenheit immer wieder gezeigt, was auch in etlichen Beiträgen in der Redaktionsbeilage „Retreading Special“ berichtet wurde, dass Runderneuerer im Vorteil sind, die neben einer eigenen Produktion – ob kalt oder heiß – auch über ein eigenes Filialnetzwerk verfügen. Haben diese Reifenfachhändler sich einmal gegenüber ihren Kunden als Dienstleister und Problemlöser fest etabliert, kann der Absatz der selbst produzierten Runderneuerten deutlich besser gesteuert werden, als dies für Runderneuerer möglich wäre, die ausschließlich Produktionsbetriebe ohne eigenen Vertriebskanal sind. Verfügt ein Runderneuerer über einen solchen Kanal, kann er seine Produkte entsprechend exklusiv und wohl auch lukrativ vermarkten; ausschließliche Produzenten hingegen sind dem (Preis-)Wettbewerb deutlich stärker ausgesetzt.

Eine entsprechende Marktmechanik bevorteilt natürlich auch die industriellen Runderneuerer, deren Produkte aus in der Regel zentraler Produktionsstätte ebenfalls über die eigenen Vertriebsnetzwerke vertrieben werden. Darüber hinaus gelingt es Neureifenhersteller offenbar immer mehr, professionell arbeitende Flotten an sich zu binden – Runderneuerung inklusive; hier heben die Neureifenhersteller offenbar große Potenziale für eigene Runderneuerungen, die immer öfter als Wie-Neureifen produziert und vertrieben werden.

Wie sich die Runderneuerungsbranche in Zukunft entwickeln wird, kann und will niemand im Markt vorhersagen. Dass es allerdings nach gegenwärtigem Befund nicht zum Besten um die Branche und viele ihrer Teilnehmer steht, lässt sich unschwer wegdiskutieren – der Strukturwandel und eine entsprechende Marktbereinigung scheinen in vollem Gange. Da hilft leider auch das schlagkräftigste Umweltargument wenig, wenn das gute Gewissen, das Richtige zu tun, den Flottenbetreiber bares Geld kostet; Umweltschutz muss man sich leisten können und leisten wollen. arno.borchers@reifenpresse.de

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!