BRV-Preispanel offenbart hohen Wettbewerbsdruck

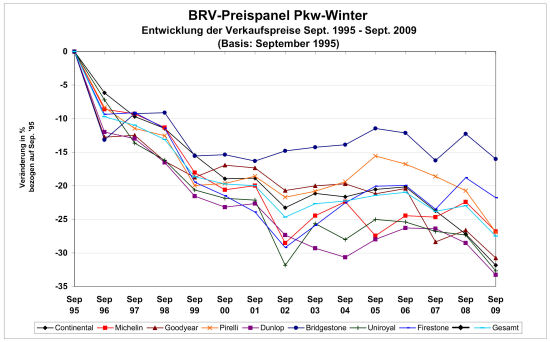

Das jüngst vom Bundesverband Reifenhandel und Vulkaniseur-Handwerk herausgegebene Preispanel offenbart einen klaren Langfristtrend bei Winter- und bei Sommerreifen. Seit 1995 fielen die Verkaufs- und Dienstleistungspreise (Sell-out) für Winterreifen in Deutschland um durchschnittlich gut 27 Prozent, exklusive Mehrwertsteuer. Wie der BRV betont, handele es sich bei den ermittelten und gemittelten Zahlen nicht um „Wunschpreise, sondern das tatsächliche durchschnittliche Preisniveau im Hofgeschäft“ von ausgewählten BRV-Mitgliedsbetrieben. Zu den Marken, die in den vergangenen 15 Jahren deutlich mehr beim Preisniveau eingebüßt haben als der Marktdurchschnitt, gehören Dunlop, Uniroyal, Continental und Goodyear; der Dunlop-Verkaufspreis ging seither um 33 Prozent zurück.

Als vergleichsweise preisstabil zeigten sich die Marken Bridgestone, Firestone, Michelin und Pirelli. Der japanische Weltmarktführer verstand es offenbar, seine Hauptmarke über die Jahre vergleichsweise stabil zu halten, was den Abverkaufspreis betrifft: Der BRV errechnet ein Minus von 16 Prozent in 15 Jahren. Betrachtet man allein das vergangene Jahrzehnt, dann fälllt die Marke als diejenige auf, die es als einzige verstanden hat, einen Preisverfall komplett zu verhindern. Alle anderen Reifenmarken erfuhren in den vergangenen zehn Jahren im Prinzip eine Fortsetzung des zum Teil steilen Preisverfalls Ende der 1990er Jahre (siehe Schaubild). Nicht so die Marke Bridgestone. Trotz leichter Schwankungen blieb der Abverkaufspreis der Marke Bridgestone in Deutschland auf demselben Niveau. „Auch wenn in dieser Winterreifensaison der Wettbewerbsdruck eher noch zunehmen wird, warnen wir in diesem Zusammenhang wiederholt davor, bei der Kalkulation der Reifenpreise, insbesondere bei prozentualer Aufschlagskalkulation, vermeintliche Einkaufsvorteile gegenüber dem Vorjahr 1:1 oder darüber hinaus an Endverbraucher weiterzugeben“, so der BRV in einem Rundschreiben. „Bei der Festlegung der Preise für Ihr Gesamtangebot sollten Sie zudem speziell bei den Dienstleistungspreisen die Chance nutzen, den höchstmöglich erzielbaren Betrag zum Rohertrag einzukalkulieren.“

Goodyear Dunlop: Jahrelanger Preiskampf

Dass sich die Verkaufspreise bei unterschiedlichen Marken unterschiedlich entwickeln, liegt nicht zuletzt sicher auch an ihrer relativen Bedeutung auf dem Winterreifenmarkt und – natürlich, was die Berechnung betrifft – an dem relativen Ausgangspreis von vor 15 Jahren, der als Basis für das Preispanel des BRV genutzt wurde. „Mit der Höhe des abverkauften Volumens im Hineinverkauf und der Distributionsbreite erhöht sich der Preisdruck bei den großen Anbietern in besonderem Maße, da der Handel hier entsprechende Zugeständnisse erwartet“, kommentiert Gabriele Velte, Konzernsprecherin bei Goodyear Dunlop, die preisliche Entwicklung der Konzernmarken. An der Entwicklung der vom BRV-Preispanel dargestellten Entwicklung sei keine bewusste Repositionierung der Marken Goodyear und Dunlop zu erkennen. Im Gegenteil: Die Preisentwicklung der Konzernmarken unterscheide sich kaum von den Marken anderer, großer Marktteilnehmer. „Das Preispanel zeigt, dass hier die großen Volumenanbieter – Goodyear, Dunlop und Continental –, d.h. diejenigen Anbieter, die den Markt dominieren und auch über die höchste Distributionsbreite verfügen, in der Entwicklung der Verkaufspreise eng beieinander liegen.“

Den kompletten BRV-Preispanel finden Sie hier.

Man kann grundsätzlich in der Preisentwicklung ein Abbild von Produktivitäts- und Effizienzsteigerungen sehen, so könnte man meinen. „Wir konnten in den vergangenen Jahren durch zahlreiche Maßnahmen, wie zum Beispiel die Einführung neuer Produktionstechnologien und die Umsetzung von Prozessverbesserungen (Lean Manufacturing) erhebliche Produktivitätsverbesserungen und damit Effizienzsteigerungen realisieren, die in ihrer Gesamtheit jedoch den erheblichen Anstieg der Produktionskosten nicht kompensieren konnten. Insofern sind auch industrieseitig der Kostendruck und damit der Druck auf die Margen immer größer geworden.“

Kostensenkungen einerseits und Kostensteigerungen andererseits – was bleibt, ist also der „die harte Wettbewerbssituation und damit verbunden der jahrelange Preiskampf“ unter den Marktführern. „Der Preis ist mittlerweile das dominierende Argument sowohl auf der Ein- als auch auf der Verkaufsseite im deutschen Reifenersatzgeschäft“, kritisiert Gabriele Velte. „Viele Verbraucher legen der Kaufentscheidung nicht mehr die Qualität eines Produktes zugrunde, sondern beurteilen es nach dem Preis bzw. wollen ein qualitativ hochwertiges Produkt zu einem immer günstigeren Preis einkaufen. Der Reifenhandel folgt hier dem Verbraucher und versucht demzufolge, Reifen über einen möglichst niedrigen Preis abzusetzen. Auch das Internet schafft zunehmend Preistransparenz und vereinfacht es dem Endverbraucher, Preisvergleiche anzustellen.“

Bridgestone: Investitionen in die Marke

Auch bei Bridgestone Deutschland sieht man den allgemeinen Preistrend auf dem deutschen Winterreifenmarkt mit gewisser Sorge. „Aufgrund der extrem angespannten Wettbewerbssituation sind die Margen sowohl im Handel als auch bei der Industrie unter Druck geraten“, erklärt Peter Gulow gegenüber der NEUE REIFENZEITUNG. Die genauen Gründe dafür seien in jedem Fall vielschichtig und nur schwer im Detail zu benennen. Sicherlich habe der starke Wettbewerb unter den Reifenherstellern die Preise nicht unbedingt in die Höhe getrieben, so der Director Consumer Products bei Bridgestone Deutschland in Bad Homburg. Immerhin: „Eine Stabilisierung konnte teilweise durch Kostenreduzierungen erreicht werden.“

Trotz einer unvorteilhaften Wettbewerbssituation ist es Bridgestone offenbar gelungen, die eigene Preisentwicklung von der des Gesamtmarktes bis zu einem gewissen Grad abzukoppeln. Während auch die Bridgestone-Sell-out-Preise in den Jahren 1995 bis 1999 (siehe BRV-Preispanel) deutlich rückläufig waren, blieben sie in den darauffolgenden Jahren konstant; sie stiegen sogar zwischenzeitig wieder an. Auch die Preise der Zweitmarke Firestone blieben während des vergangenen Jahrzehnts konstant. „Woran liegt das?“, ist die Frage, die sich aufdrängt. „Bridgestone hat in den letzten Jahren auf eine konsequente Retail-Vermarktung – also Endverbrauchergeschäft – gesetzt und gezielte Marketingaktionen durchgeführt, die auf die verschiedenen Vertriebskanäle abgestimmt waren. Dadurch konnten Endkunden individuell angesprochen und die Preispositionierung nachhaltig verbessert werden“, erläutert Peter Gulow die stabile Entwicklung der Preise der Marke Bridgestone in den vergangenen Jahren. „Des Weiteren hat die ständige Verbesserung der Produktqualität zu dieser Entwicklung beigetragen. Bis auf wenige Ausnahmen konnte Bridgestone in den letzten Jahren in den einschlägig bekannten Magazintests permanent positive Testergebnisse einfahren. Insgesamt haben wir dadurch den Markenwert beim Endverbraucher stetig verbessert.“

Auch die „konsequente Investition in die Marke“ durch das Engagement im Motorsport, namentlich: in der technolgieführenden Motorsportklasse der Formel 1, habe das Markenimage von Bridgestone im Allgemeinen gestützt, ist sich der Bridgestone-Direktor sicher. „Dies hatte besondere Auswirkungen auf die gestiegene Nachfrage beim Endverbraucher und somit positive Effekte auf unsere Anstrengungen beim Ausbau des Retailbereiches“, so Gulow weiter. Motorsport zahle sich demnach aus: „Durch konsequente Investitionen in die Marke haben wir diese für uns positive Entwicklung, im Vergleich zum Wettbewerb, erreichen können.“

Inwiefern sich der Abwärtstrend bei den Sell-out-Preisen von Winterreifen – wie vom BRV dokumentiert – in dieser Saison und auch in Zukunft fortsetzen wird, muss abgewartet werden. Eines ist indes klar, und das gilt für alle Marktteilnehmer. Der Preisverfall in der Reifenbranche, wodurch auch immer er begründet ist, ist ein äußerst unbefriedigender Umstand sowohl für die Industrie wie auch für den Reifenhandel. Es fällt dem Handel zunehmend schwerer, mit immer geringer werdenden Roherträgen kostendeckend zu kalkulieren. „Diese Preisspirale gilt es sowohl für die Industrie wie für den Handel gemeinsam zu durchbrechen“, formuliert Gabriele Velte das große Ideal der Branche.

Inwiefern dies für die kommende Winterreifensaison und die weitere Zukunft gelingen kann, muss sich erst noch zeigen. Jedenfalls scheint dieser Winter – zumindest bei kleineren Dimensionen – eine nicht unerhebliche Nachfragesteigerung zu bringen, der Abwrackprämie sei dank. Langfristig allerdings wird es in Deutschland wohl keine nennenswerten Absatzsteigerungen bei Winterreifen mehr geben, dazu ist der Markt einfach zu gesättigt.

Schreiben Sie einen Kommentar

An Diskussionen teilnehmenHinterlassen Sie uns einen Kommentar!